Crédit : vers un parcours client digital grâce à l'agrégation bancaire

25 AVRIL 2024

Le marché du crédit poursuit sa croissance en France, porté notamment par des taux d’intérêts faibles. La politique nationale en matière de crédit est largement tournée vers l’emprunteur. De leur côté, les organismes de crédit mettent en œuvre des stratégies centrées client pour améliorer l’expérience crédit. Pourtant, le secteur souffre souvent d’une image dégradée. Les parcours de souscription sont jugés longs, complexes et intrusifs. Les emprunteurs fustigent aussi le manque de lisibilité des offres et des conditions d’octroi d’un prêt. Focus sur les points de friction des parcours client actuels et l'apport de l'agrégation bancaire pour digitaliser le crédit.

Crédit : pourquoi les parcours client sont-ils complexes ?

Pour beaucoup, le parcours crédit est souvent synonyme de « parcours du combattant ». En effet, les consommateurs estiment que les procédures sont longues et complexes tandis que les organismes de crédit, comme la grande majorité des acteurs financiers, sont soumis aux obligations Know Your Customer (KYC). Le KYC impose aux établissements financiers de vérifier l’identité d’un emprunteur. Le processus a pour objectif la lutte contre les activités illégales : usurpation d’identité, blanchiment d’argent, financement d’activités terroristes…

Or, la démarche KYC affecte en particulier les « néo-emprunteurs », les clients qui n’ont jamais souscrit de crédit dans votre établissement. En effet, vous devez leur demander de fournir des documents attestant de leur identité ou de l’identité des représentants ou actionnaires pour les clients professionnels.

Outre la vérification de l’identité de l'emprunteur, les organismes de crédit s’appuient encore largement sur des données déclaratives pour l’évaluation du risque crédit. Pour décider de l’octroi ou non d’un prêt, les établissements exigent encore une série de documents de la part du demandeur.

Au total, il faut parfois près d'une dizaine de documents pour constituer un dossier complet. La constitution du dossier est chronophage, voire décourageante, pour le demandeur. Elle génère régulièrement des allers-retours, si des documents sont manquants ou illisibles, ce qui impacte la charge côté service client.

Crédit : quelles solutions pour digitaliser les parcours client ?

La digitalisation des parcours crédit répond à un souci de fluidité. Les organismes prêteurs permettent aux demandeurs de transmettre leurs documents en ligne et signer leur demande de prêt via un processus de signature électronique

Pourtant, les parcours crédit sont complexes pour les nouveaux demandeurs. Ils le sont beaucoup moins pour des clients qui disposent d’un historique de crédit dans un établissement. Dans ce cas, l’organisme de crédit dispose déjà d’une partie des données et n’a pas besoin de les réclamer à nouveau à l'emprunteur.

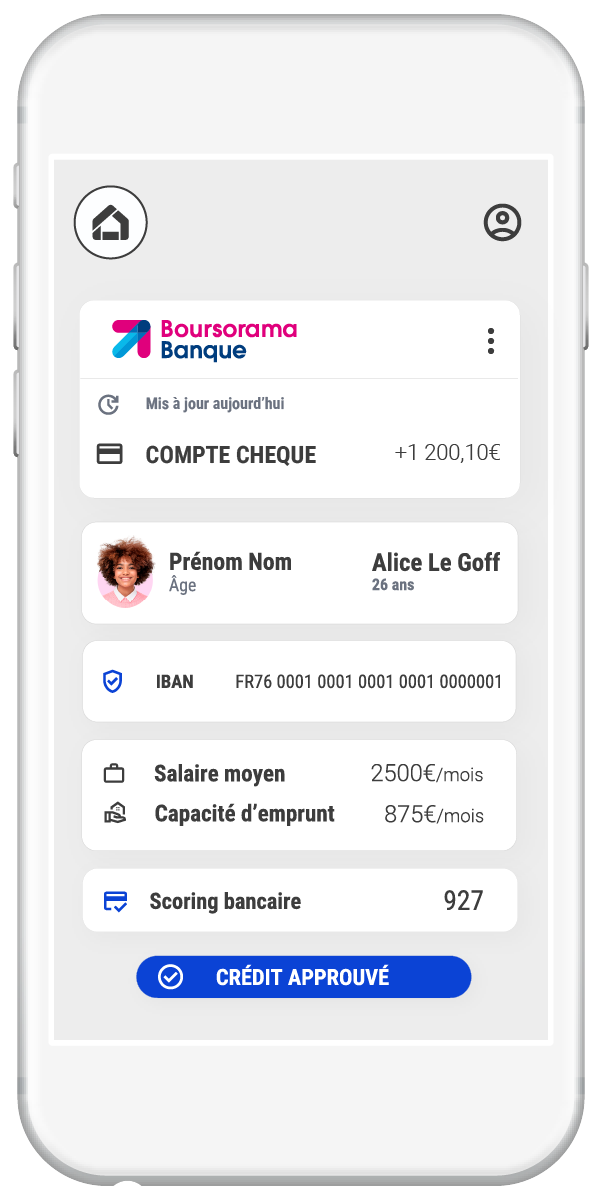

Les établissements bancaires disposent déjà de données vérifiées sur les titulaires de compte. Par conséquent, en utilisant l’agrégation de comptes bancaires, vous pouvez accéder à ces données sans complexifier les parcours de souscription. L’open banking, ou agrégation bancaire, offre un gain de temps précieux à la fois aux emprunteurs et aux organismes de crédit.

Du côté du demandeur, la démarche devient plus fluide et beaucoup moins intrusive. En terme d’expérience client, le Customer Effort Score (CES) est moindre, ce qui impacte positivement la satisfaction client. Pour les établissements, l’autre bénéfice réside dans la fiabilité des données. Puisque les données sont pré-vérifiées par les banques, elles sont a priori dignes de confiance.

Crédit : plus de transparence dans les conditions d'octroi

👀 - Pourquoi les emprunteurs considèrent-ils que les procédures d'octroi de crédit sont opaques ?

Les emprunteurs aspirent aussi à davantage de transparence de la part des établissements financiers. Cette demande de transparence concerne essentiellement deux aspects du parcours client :

- les procédures de souscription

- la motivation du rejet en cas de refus d’octroi du crédit

La réaction primaire du client face aux demandes multiples de justificatifs est souvent une réaction de méfiance. La démarche, bien que justifiée par le KYC ou la nécessité de s’appuyer sur des données pour déterminer le profil de risque du demandeur, peut sembler très intrusive.

L’autre grief des emprunteurs vient de leur incompréhension des mécanismes d’octroi de crédit, en particulier lorsque leur demande est rejetée. Pour beaucoup, les règles ne sont pas claires. Elles ne sont pas les mêmes d’un organisme à l’autre et, souvent, la décision n’est pas motivée. Il s’en dégage une impression d’opacité qui nuit à l’image des établissements de crédit.

Dans les deux cas, l’information des souscripteurs est fondamentale. Les organismes doivent faire preuve de pédagogie et clarifier leurs procédures de souscription et de scoring crédit.

💳 - En quoi l’agrégation bancaire répond-elle à la demande de transparence des emprunteurs ?

L’open banking permet aux organismes de crédit d’accéder, avec leur consentement, aux données bancaires des emprunteurs. Ainsi, les demandes de crédit ne reposent plus uniquement sur des données déclaratives. La décision d’octroi de crédit se fonde sur un set de données plus riche et plus fiable. L’organisme de crédit dispose d’une vue d’ensemble de la situation financière du demandeur.

Pour l’établissement, cela facilite une gestion du risque précise, à condition évidemment de savoir analyser correctement ces nouveaux volumes de données. L’agrégation, en simplifiant la procédure de souscription, réduit aussi la charge cognitive des emprunteurs. Le parcours de demandes de prêt est plus fluide et génère moins de frictions.

Crédit : un accès plus inclusif et une meilleure personnalisation des offres

🟰 - Réduire les inégalités d’accès au crédit

L’accès au crédit est jugé profondément inégalitaire par les clients. De fait, l’octroi du crédit s’appuie sur une analyse de risques de la part de l’établissement financier. Certaines catégories de population en étaient donc jusqu’ici presque systématiquement exclues, notamment les jeunes en CDD et les auto-entrepreneurs ou professionnels freelance

Or, cette version limitative du crédit s’accommode assez mal avec les évolutions sociétales. Les parcours de vie sont moins linéaires que par le passé. Les changements de carrière sont plus fréquents. Les situations familiales évoluent. L’offre de crédit doit s’adapter à ces réalités pour permettre à davantage de demandeurs de réaliser leurs projets. Pour cela, les organismes de crédit doivent en parallèle affiner leurs processus pour évaluer plus précisément le risque crédit.

De la même manière, la demande de personnalisation augmente. Les clients veulent des taux et des durées de remboursement personnalisés et contextualisés. Or, ce n’est possible qu’en augmentant sa connaissance client.

🌱 - Améliorer sa connaissance client grâce à l’agrégation bancaire

L’agrégation permet aux organismes de crédit de croiser de multiples critères d’analyse pour mesurer le risque et prendre la décision. Ainsi, la vision socio-démographique du crédit est appelée à reculer au profit d’un traitement des demandes fondé sur des données comportementales vérifiées et évolutives.

Grâce à l’agrégation et à l'analyse de la solvabilité, l’accès au crédit sera non seulement plus juste mais aussi plus transparent grâce à une meilleure granularité des données prises en compte. La combinaison de l’agrégation bancaire et du machine learning permettra de mesurer le risque avec beaucoup de précision pour offrir à chacun une solution de crédit personnalisée et adaptée.

Rapidité, réactivité, transparence, les attentes des clients à l’égard des organismes de crédit invitent les établissements à repenser leur expérience client. La digitalisation des usages et des parcours est un premier pas. Elle correspond particulièrement aux attentes des nouvelles générations en termes de simplicité et de réactivité. L’agrégation bancaire offre de nouvelles perspectives pour optimiser le credit scoring et répondre aux besoins des emprunteurs tout en conservant une maitrise des risques optimale. Vous souhaitez digitaliser vos parcours crédit ? Contactez nos experts de la connaissance bancaire sans plus tarder !

Par Anaïs Sevrain

Besoin de digitaliser vos parcours crédit ?

N'attendez plus et passez à l'action en prenant rendez-vous dès maintenant avec un consultant expert.

Articles récents

gator est la seule solution d’Open Banking qui augmente la connaissance client pour générer plus de revenus. Conçue autour d’une API unique, la solution gator permet de se concentrer sur ce qui compte le plus : vos clients.

PRODUITS

Bank Connect

Contracts Detect

Easy Accounting

Health Care

Identity Check

Profiling Detect

Solvency Check

SOLUTIONS

Par cas d’usage

Coaching santé et bien-être

Comptabilité et Rapprochement bancaire

Crédit, BNPL et Financement

Gestion des contrats et abonnements

Gestion des dépenses

Identité et identification bancaire

Profiling et moment de vie

Remboursements de santé

Solvabilité locataire

Par secteur

Assurance

Comptabilité et Trésorerie

Crédit et Finance

Entreprise de services

Gestion immobilière